子供が大きくなるにつれ、しっかりと考えておきたいのがリタイアメントプランと子供の大学費用。

もし老後もアメリカで生活するのなら、子供の大学費用を準備する前にしっかりとリタイアメントプランも検討しておいた方が良いと思います。

アメリカは大学費用が非常に高額です。

そして、医療費も高額。

若いうちは、よっぽどのことがない限り、病院に行かないかもしれません。

でも、年齢を重ねるにつれ、病院に通うことも多くなっていくと思います。

もし、大病をして病院に長期入院となると、後でくる請求書が恐ろしいですよね。。。

その時、十分な資金はありますか???

そう考えると、どちらを先に準備しておけば良いのか迷いますよね!

人生100年時代、老後に必要なお金はどれくらい?

人生100年時代、メディアなどでも聞いた事があるかと思います。

でも本当に、人生100年時代が到来するのでしょうか?厚生労働省が公表している情報によると、30年、40年後には100歳まで生きられる時代が当たり前になると考えられているようですね。

人生100年時代とは

厚生労働省が公表している平成30年(2018年)の簡易生命表によると、日本人の平均寿命は男性81.25年、女性87.32年となっています。一方、健康上の問題に制限されることなく日常生活をおくれる期間を示す「健康寿命」は、平成28年(2016年)時の健康寿命は、男性で72.14歳、女性で74.79歳でした。

また、1980年代の平均寿命を見てみると、男性は73歳、女性は79歳と現在よりも7~8歳、寿命は短かったのです。約30年の間に、平均寿命は7~8歳も延びていることから、この先30年、40年後には100歳まで生きられる時代、つまり人生100年時代が当たり前になると考えられます。

引用元:https://www.tyojyu.or.jp/net/kenkou-tyoju/tyojyu-shakai/yutaka.html

もし、あなたが100歳まで生きられるとすると、何歳でリタイアするのか、またリタイア後に必要なお金の準備はできているのか、色々考えることがあると思います。

アメリカには、日本のような定年制度はありませんが、以前は60歳前後で定年するのが一般的でした。定年後から平均寿命の80代までは20年ほど。

しかし、現在と照らし合わせた場合、その倍の期間が「老後」にあたります。

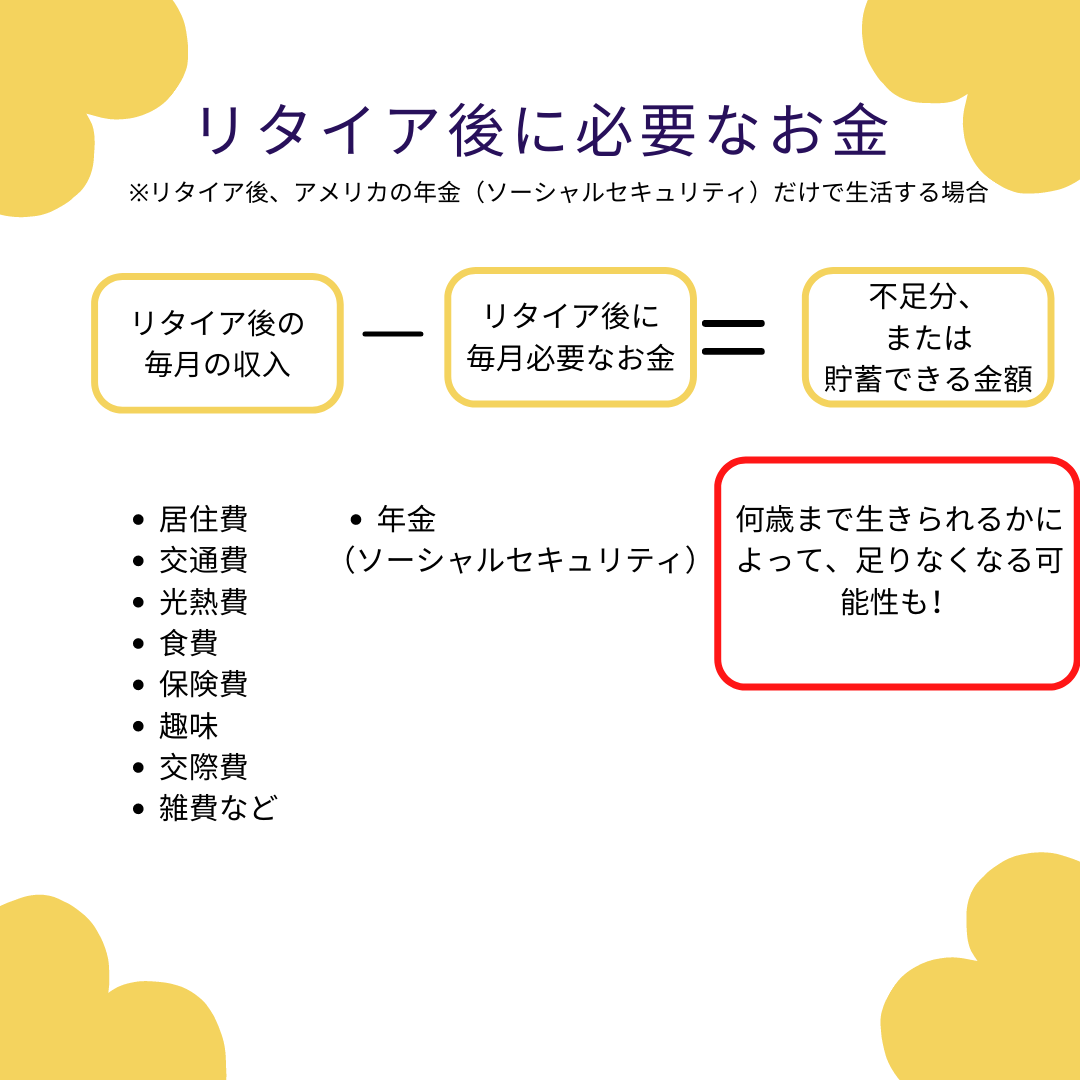

老後に必要なお金は、

- 将来どこに住むのか

- 毎月、年金(ソーシャルセキュリティ)がどれくらい入ってくるのか

- 毎月、どれくらいの支出があるのか

- どれくらい生きられるのか

などによって違ってきます。

例えば、仮にアメリカで引退する夫婦を一例として見てみましょう。

- アメリカ

- 65歳で引退

- 90歳まで健在

- 毎月受け取る年金 (夫婦合わせて約$2600)

- 毎月の生活費(約$4000)

不足分:$4000-$2600=$1400

ざっと簡単に計算しただけでも、引退後毎月$1400が必要ということが分かります。

この不足分を、亡くなるまで25年間、どこからか引き出さなければなりません。

不足分をどのよう補うのか、しっかりと検討する必要がありますね。

リタイアメント用の老後資金を先に考えるべし

個人的には、リタイアメント用の老後資金を先にしっかりと考えた方が良いと思います。

その理由として、「誰に頼るのか」を考える必要があるからです。

未来のある子供に、おんぶに抱っこしてもらうのでしょうか?アメリカで育った子供は、幼少の頃から養われた独立心も備わっているはずなので、もし「NO」と言われたらどうしますか?それからでは、困りますよね。。。

だからこそ、先に「自分」でリタイアメントプランをしっかり考えておく必要があります。

今からしっかりこの2点にフォーカスしておくことが大切です。

- リタイア後、毎月どれくらいの予算が必要になるか算出すること。

- 子供に頼らなくても大丈夫なだけの老後の収入源を確保をすること。

上記2点をしっかり把握した後で、子供の大学費用について考える。

子供の大学費用を増やすには色々な方法があるので、ムリのない範囲内で貯めていくことが大事だと思います。

子供の大学費用を準備する方法については、こちらもどうぞ

イヤでも考えておいた方が良い「介護」が必要となる可能性

また、あまり考えたくなくと思いますが、将来誰でも「介護」が必要になる可能性もあります。

アメリカ合衆国保健福祉省のサイトによると、65歳の10人のうち7人が、将来介護が必要になる可能性があると公表しています。

参考:https://acl.gov/ltc/basic-needs/how-much-care-will-you-need

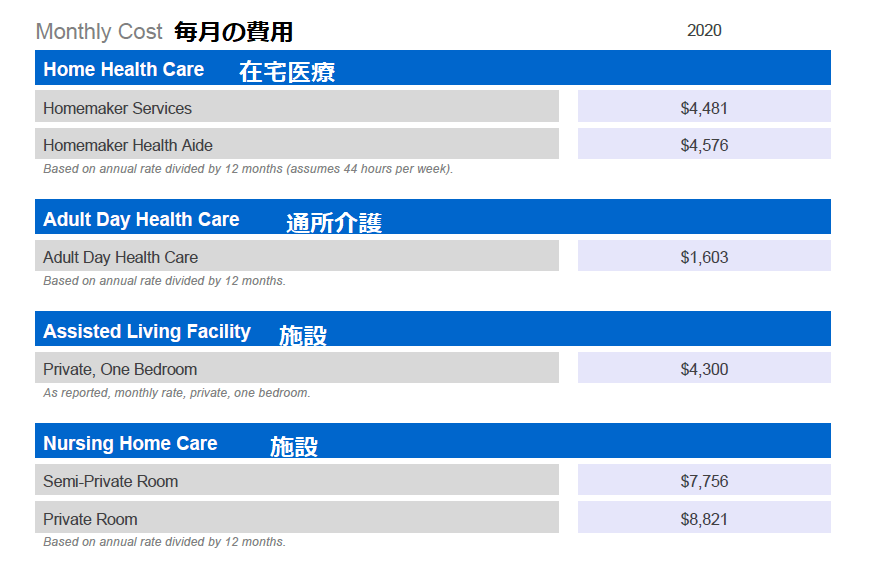

アメリカは医療費が高く、介護にもやはりお金がかかります。

抜粋:https://www.genworth.com/bin/gnw-redesign/costofcare

アメリカでは日常生活に必要な6つの行動の内、2つを自分で行えないと介護が必要と見なされます。

1. 入浴

2. 移動

3. 食事

4. トイレ動作

5. 着替え

6. 排泄のコントロール

+アルツハイマー病

(認知症)

※保険会社によって要介護と見なされますが、医師の診断書が必要です。

例えば、認知症の症状が出始めてから、介護保険を購入したいと思ったとしても、保険会社によっては購入できない、もしくは高額な保険料を支払う可能性もあります。

そのため、健康なうちに介護保険を検討しておいた方が良いと思います。

要介護となってからでは、残念ながら、遅いのです。

保障と貯蓄、両方を兼ね備える保険

もし、今まで「保険」という商品を考えたことがないのであれば、是非検討してみてください。

アメリカでは、生命保険でしっかりと老後の保障をすることが可能です。

例えば、インデックス型生命保険のIUL保険。(Index Universal Life Insurance)

インデックス(株式指標)に連動しながらお金を増やしていく、積み立て型の生命保険です。

生命保険なので、死亡保障はもちろん、Critical Illness 重病疾患、Terminal Illness 末期疾患というものがついています。

これはリビングベネフィットと呼ばれており、余命宣告が出た様な場合に死亡補償額を前倒しして治療費などに使えます。

また、IUL保険に介護保険を特約として組み込むことも可能です。

生命保険に介護保険を組み込む場合、生命保険料に介護保険料が追加されます。

この介護保険料は、月々で支払っても良いですし、先に一括払いも可能です。

時間を上手に使って、万が一の死亡保障と介護保障も確保しながら、インフレーション率よりも高い利率で貯蓄もできるという非常にユニークな生命保険です。

プロに相談するのもアリ

もし、どうしたらいいか分からなくなってきたのであれば、お金のプロに相談するのも良いのではないでしょうか?

例えば、今このようなお悩みをお持ちなら。。。

- 初めての保険選びで不安

- 家族や親族が多い場合は、どのプランが一番?

- もしかしたら日本へ帰国する可能性もあるけど、保険の加入も考えている

一人で考え込んでも、なかなか解決するのは難しいのではないでしょうか?

自分だけで悩むのではなく、第3者の視点から適格なアドバイスを受けることができます。

毎月先着5名様限定で、30分の無料コンサルテーションを行っています。

是非、ご相談ください。