先日、後輩ママさんと話す機会がありました。

お子さんが、ミドルスクール在学中ということもあり、だんだんとハイスクールの話、そして大学進学の話になりました。

後輩ママさんは、アメリカの大学費用が高いので海外の大学も視野に入れているとのこと。

確かに、アメリカの大学費用は年々高くなっています。

ですが、果たして本当にそうなのでしょうか?

大学費用を捻出できない家庭は大学進学を諦めるしかないのでしょうか?

いえいえ、そんなことはありません。ちょっとした裏技的なコツさせ知っておけば、アメリカの私立大学の費用をグッと抑える可能性があります。

今日は、アメリカの私立大学は本当に高いのか検証してみたいと思います!

アメリカの大学の種類

アメリカには約4000もの大学があります。それぞれの大学に得意分野があり、それぞれの特徴を活かしてアメリカならではの個性的な教育をしています。多様性が魅力のアメリカの大学ですが、大きく分けると「私立大学」「公立(州立)大学」に分類できます。

私立大学

私立総合大学

総合大学は、中規模から大規模の学校で、大学院課程が存在する学校のことになります。

ハーバード大学、イェール大学、ペンシルバニア大学、プリンストン大学コロンビア大学、ブラウン大学、ダートマス大学、コーネル大学といったアイビーリーグの8大学ほか、スタンフォード大学やUSC(南カリフォルニア大学)といった有名な名門大学も数多くあります。

私立大学は教授や学生の質が高いことで有名ですが、学費も高いことで有名です。

リベラルアーツ大学

リベラルアーツ大学は、全人教育を理念としている小規模(生徒数1500~3000人ほど)の大学です。

公立のリベラルアーツ大学もありますが、多くが私立大学になり、学費も私立総合大学と同じく高額です。

アイビーリーグのハーバード大学もリベラルアーツ大学としてスタートしています。

公立大学

州立大学も公立大学です。州の税金よって運営されているため、州内の学生が安く教育を受けられるようになっているのが特徴です。比較的小規模な大学もあれば、大規模な大学も存在します。

州外の生徒は2倍から3倍近い学費になります。カリフォルニア州では、UCLA(University of California Los Angeles)や UC Berkeley などが総合州立大学の名門校として知られています。

他にも、SUNY (State University New York)やUniversity of Wisconsin Madison、University of Iowaなど公立大学でも世界ランキング上位に入っている大学も数多くあります。

学費は私立大学と比べるとリーズナブルな費用と言えます。

参考:WHAT IS THE DIFFERENCE BETWEEN A PUBLIC AND PRIVATE UNIVERSITY?

アメリカの大学の費用

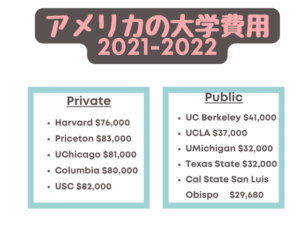

私立大学と公立(州立)大学の費用を比べてみました!

公立大学と比べると、私立大学は倍以上ありますね😅

恐ろしい事に、大学費用は毎年8%! 上がっているそうです。

(以前は6~7%と言われていましたが、さらに高くなっています。。。😱)

これから先どんどん高騰していくなんて考えたくありませんよね。

奨学金(メリットベース、ニードベース)

アメリカの大学費用は高額ですが、アメリカ人はどう捻出しているのでしょうか?

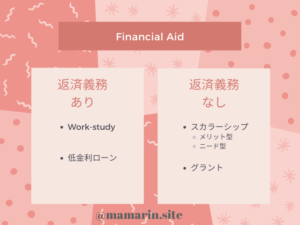

それには、才能に対して評価される奨学金(メリットベース・スカラーシップ)や「ファイナンシャル・エイド」制度を上手く利用しているのです。「ファイナンシャル・エイド」とは、学費負担を軽減するための金銭的支援プログラムの総称です。

アメリカでは3人に2人が、ファイナンシャル・エイドを受けていると言われています。私立大学では、7割~8割もの学生がファイナンシャルエイドを得ています。

ファイナンシャルエイドを大まかに分けると、このようになっています。

私立大学は本当に高いのか?ケーススタディ1

ハーバード大学の場合 (2022-2023)

80,263 ドル/年

年間費用(学費、部屋代、食事代、そのほか諸々の費用含む)

| 例)家族1 | 例)家族2 | 例)家族3 |

| 大学生:1人 | 大学生:1人 | 大学生:1人 |

| 家族構成:3人家族 (本人、妹、母親、離婚) | 家族構成:4人家族 (本人、弟、両親) | 家族構成:4人家族 (本人、弟, 両親) |

| 親の収入:$125,000 | 親の収入:$155,000 | 親の収入:$195,000 |

| 親の収入(利息等)$0 | 親の収入(利息等)$0 | 親の収入(利息等)$20,000 |

| 親の資産:$10,000 | 親の資産:$20,000 | 親の資産:$80,000 |

| 子供の収入:0 | 子供の収入:0 | 子供の収入:0 |

| 子供の資産:$2500 | 子供の資産:$5000 | 子供の資産:$10,000 |

| 想定されるニードベースの奨学金:$67,513 | 想定されるニードベースの奨学金:$50,263 | 想定されるニードベースの奨学金:$30,513 |

| 想定される年間自己負担額:$13,650 *ローンなし |

想定される年間自己負担額:$30,900 *ローンなし |

想定される年間自己負担額:$50,650 *ローンなし |

3つの家族のケースを見ると、親の収入や家族構成により、想定される年間自己負担額が全然違いますね!

それでも、高い!と思われるかもしれませんが、公立大学よりもかなり多くのニードベースの奨学金をもらうことができます。

ニードベースとは?

家庭の収入では学費が支払えない場合に与えられます。 不足額の一部もしくは全部の学費を、ニードベースの奨学金をもらうことで、まかなうことができます。ニードベースの奨学金は、アメリカ市民やアメリカ永住者(永住権保持者)が対象です。

この年間自己負担額ですが、各大学のホームページにある「Net Price Calculator (NPC)」から確認ができます。

※NPCは、実際に大学に出願するときの金額の簡易版になります。そのため、実際に大学からオファーされる金額とは異なる場合があります。

あくまでも、参考程度になさってください。

一般的に、親の収入が高いと、ニードベースの奨学金はもらいにくくなっています。

https://college.harvard.edu/financial-aid/net-price-calculator (ハーバード大学のNPC)

私立大学は本当に高いのか?ケーススタディ2

UCLA (University of California, Los Angeles )

カリフォルニア州立大学 $36,093/年間

年間費用(学費、部屋代、食事代、そのほか諸々の費用含む)

※ In-State(州内)の生徒の費用

※ Out-of-State(州外)生徒の場合、年間費用はさらに高くなります。それでも、援助金の金額が増えることは、ほとんどありません。

| 例)家族1 | 例)家族 2 | 例)家族3 |

| 大学生:1人 | 大学生:1人 | 大学生:1人 |

| 家族構成:3人家族 (本人、妹、母親、離婚) | 家族構成:4人家族 (本人、弟、両親) | 家族構成:4人家族 (本人、弟, 両親) |

| 親の収入:$125,000 | 親の収入:$155,000 | 親の収入:$195,000 |

| 収入に対して支払った税金:$17,680 | 収入に対して支払った税金:$19,636 | 収入に対して支払った税金:$31,436 |

| 親の収入(利息等)$0 | 親の収入(利息等)$0 | 親の収入(利息等)$20,000 |

| 親の資産:$10,000 | 親の資産:$20,000 | 親の資産:$80,000 |

| 子供の収入:0 | 子供の収入:0 | 子供の収入:0 |

| 子供の資産:$2500 | 子供の資産:$5000 | 子供の資産:$10,000 |

| 想定されるニードベースの奨学金:$5,776.00 | 想定されるニードベースの奨学金:$0 | 想定されるニードベースの奨学金:$0 |

| 想定される年間自己負担額:$30,317.00 (ローンあり) |

想定される年間自己負担額:$36,093 (全額自己負担) |

想定される年間自己負担額:$36,093 (全額自己負担) |

一方、公立大学(州立大学)では、学校からのニードベースの奨学金はほとんどありません。

主に州や連邦政府が支給する「グラント」になるため、私立大学と比べると自己負担額が高くなる傾向になります。

そのため、有名私立と公立大学の自己負担額を比較すると、同じくらいかもしくは、私立大学の方が安くなることがあるのです。

まとめ

アメリカの大学は、全額自己負担をしようとすると高いです!

特に私立大学は公立大学の学費よりもはるかに高額です。しかし、私立大学では、多額のニードベースの奨学金を提供しています。そのため、結果的には公立大学よりも安い費用になることも多々あります。

親としては、どんなに高くても、子供が本当に行きたい大学へ行かせたいですよね

そのためには、ファイナンシャルエイドや奨学金(才能に対してもらえるスカラーシップ)を上手く獲得する努力をすることも大切になってきます。